Christian Zorico (162)

L’ultima settimana di gennaio è stata caratterizzata dallo statement della FED pubblicato a conclusione del meeting del 26/27 e dall’inattesa mossa della BOJ di rendere negativi i tassi applicati alle nuove riserve bancarie presso la Banca Centrale.

L’ultima settimana di gennaio è stata caratterizzata dallo statement della FED pubblicato a conclusione del meeting del 26/27 e dall’inattesa mossa della BOJ di rendere negativi i tassi applicati alle nuove riserve bancarie presso la Banca Centrale.

Innanzitutto la FED che appare sempre più orientata ad osservare lo stato economico mondiale, prima di imbarcarsi in un prossimo rialzo, sembra fare marcia indietro. Un cambio di atteggiamento che evidentemente si sposa con la politica monetaria delle altre banche centrali; BCE e BOJ su tutte.

L’economista statunitense Paul Samuelson una volta evidenziò come le Banche Centrali siano nate con due occhi: uno che si sofferma sulla moneta e l’altro sui tassi di interesse. Guardando ora l’operato dei policy makers, sembra quasi di trovarci in un mondo di Ciclopi: un unico occhio puntato sulla BOJ. La Banca Centrale Giapponese è sicuramente tra tutte quella che ha, con più decisione, accelerato nelle politiche espansive. La sua decisione di portare a -0.1% il tasso applicato alle riserve bancarie ha lo scopo di indurre le Banche a prestare di più e incentivare gli investimenti da parte delle imprese.

Tutto questo funziona sulla carta. Analizzando gli ultimi dati a disposizione, notiamo come malgrado l’imponente quantità di moneta messa in circolazione, la domanda per i prestiti ipotecari continua a calare ed anche la domanda dei prestiti da parte delle aziende, per quanto sia ai massimi degli ultimi due anni, è ancora al di sotto dei livelli raggiunti pre-crisi (2006/07).

A questo punto, quello che mi aspetto con più probabilità, è un’inasprirsi della guerra valutaria in atto. Ormai è noto che la Cina è determinata a difendere la competitività delle sue esportazioni ancorando il Renminbi ad un basket di valute. All’interno di questo paniere, lo YEN pesa per il 15% e l’Euro per il 21%. Chiaramente la BOJ mette ancora più pressione alla BCE spingendola verso un intervento, già “telefonato”, per il prossimo meeting di Marzo.

La Federal Reserve dal canto suo, si trova sempre più intrappolata in un dollaro che tenderebbe ad apprezzarsi qualora si pronunciasse per un ulteriore rialzo; i futures sul Fed Funds Rate non prevedono a questo punto alcun rialzo per il 2016. Dalla settimana scorsa infatti è sceso allo 0.55%, rispetto allo 0.63% della settimana precedente e sensibilmente sotto lo 0.62%, che rappresenta il livello soglia per un rialzo.

Tuttavia ringraziamo l’intervento di Kuroda, godiamoci la stagione degli utili comunque incoraggiante, apprezziamo l’indice Chicago-PMI migliore delle attese e rilassiamoci per il prezzo del Petrolio stabilizzato in are 34 dollari al barile. Tutto questo ha permesso agli indici di borsa di ridurre le perdite di Gennaio. Evidentemente non è stato sufficiente per ritornare ai livelli di chiusura 2015: basti pensare che l’indice tecnologico del Nasdaq ha chiuso il mese a -7.86%, rappresentando il peggior mese da maggio 2010.

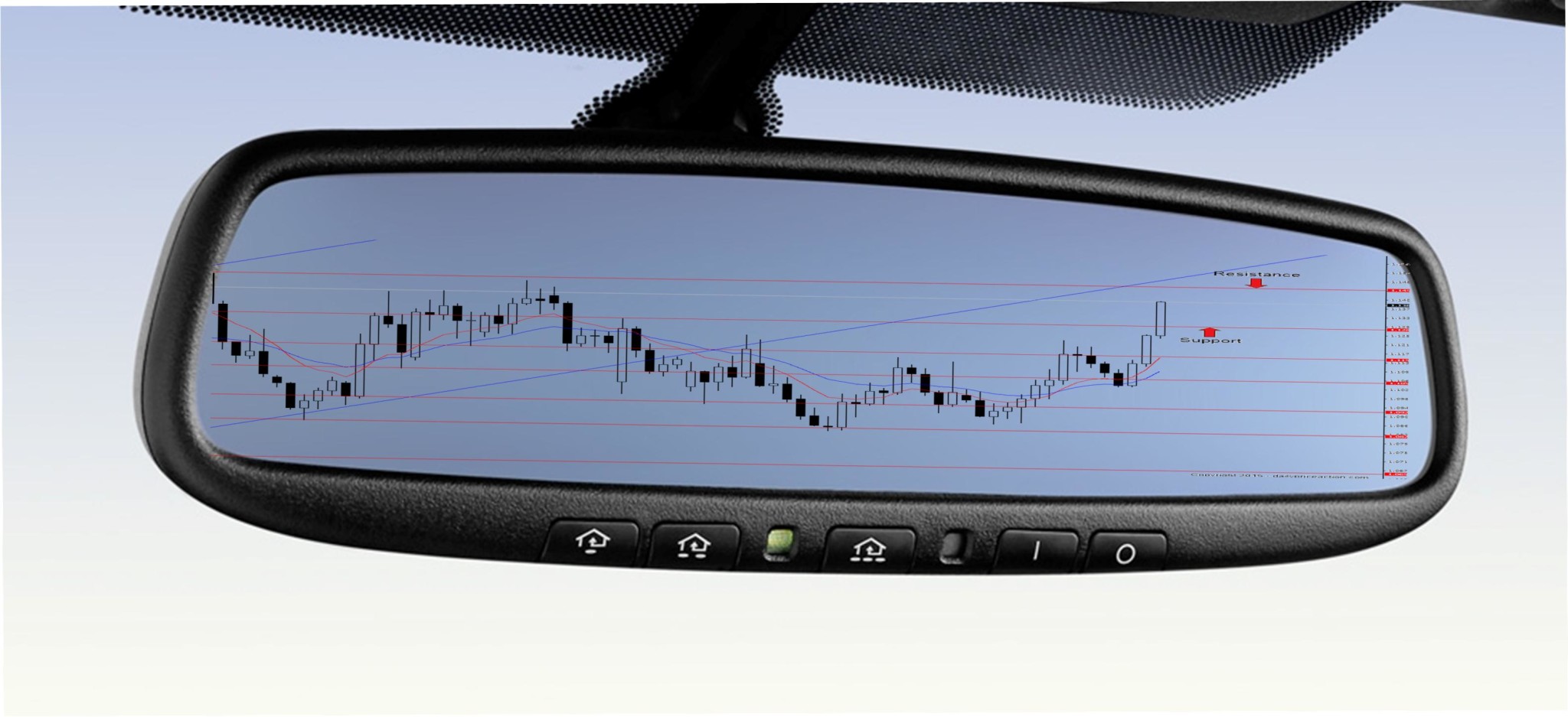

Dandoci appuntamento al prossimo “Specchietto retrovisore”, vorrei soltanto riflettere assieme sull’importanza che un’asset class come la liquidità sta assumendo in questo periodo storico. Da un lato siamo penalizzati a detenere liquidità, dall’altro ritengo sia il modo migliore per contenere la volatilità di un portafoglio esposto ai rischi di mercato. Inoltre, rappresenta il vero bacino su cui fare affidamento qualora la correzione dovesse inasprirsi per poter cogliere eventuali opportunità di ingresso.