Christian Zorico (162)

Rullo di tamburi: le 20:00 (ore italiane) di giovedì sera e il mondo ha preso conoscenza della volontà della FED di mantenere invariato il tasso a breve termine allo 0.25%. E ancora mezz’ora dopo la presidente Janet Yellen, in una delle conferenze stampa più seguite e attese, ha utilizzato toni piuttosto accomodanti.

Dalle sue dichiarazioni, dalle probabilità implicite nei contratti futures e dai DOTs dei 17 membri votanti del FOMC, appare ancora plausibile un rialzo entro la fine del 2015; tuttavia, rispetto al meeting di Giugno, i DOTs che non prevedono un rialzo entro dicembre sono saliti a 4 rispetto ai precedenti 2. Anche le proiezioni sui tassi per il 2016 e 2017 si sono abbassate di 25bps. Resta a mio avviso molto più importante leggere le parole della Yellen per comprendere quanto è realmente accaduto.

La FED, attesa almeno minimamente aggressiva si è invece mostrata ancora una volta attendista. Una attesa che trova le giustificazioni in uno scenario macro deteriorato dalle preoccupazioni riguardanti la Cina e i paesi emergenti. Inoltre, i timori che l’inflazione possa restare ancora sotto il target del 2%, per dinamiche che deprimono i prezzi delle materie prime, completa il quadro negativo descritto dalla Yellen.

Tutte informazioni già note al mercato e pertanto non in grado di influenzare fortemente l’andamento delle asset class. Quello che probabilmente ha lasciato spiazzati gli operatori è l’atteggiamento di continuare a “monitorare” settori come quello occupazionale (già adesso sotto il livello che considerano di ottimo nel lungo termine, 5.1% di disoccupazione) e il settore delle case. Inoltre, preoccupa una banca centrale che non riesce ad alzare i tassi di 25 bps dopo così tanto tempo di Easing monetario. Quasi come se la FED si sia sempre più intrappolata nel ruolo di banca centrale del mondo perché ora i timori non sono solo interni, ma provengono anche dagli altri Paesi.

Ho letto di alcuni parallelismi con la decisione di posticipare il rialzo di settembre a dicembre come quando, nel 2013, l’allora presidente della FED, Ben Bernanke, decise di posticipare la decisione di uscire dal Quantitative Easing. Credo che, sia il contesto in cui ci muoviamo, sia soprattutto la comunicazione (ancora una volta di Comunicazione si parla), giochino un ruolo diverso. Il 17 settembre la Federal Reserve ha perso un’opportunità enorme di procedere alla normalizzazione della politica monetaria. Si sarebbe parlato di un rialzo minimo, si sarebbero allora potuti usare toni più attendisti sul percorso futuro e, probabilmente, il mercato era già preparato ad un simile scenario (durante tutta la settimana abbiamo riscontrato forti vendite sulla curva governativa americana che aveva portato i rendimenti in linea con un possibile rialzo).

Ho letto di alcuni parallelismi con la decisione di posticipare il rialzo di settembre a dicembre come quando, nel 2013, l’allora presidente della FED, Ben Bernanke, decise di posticipare la decisione di uscire dal Quantitative Easing. Credo che, sia il contesto in cui ci muoviamo, sia soprattutto la comunicazione (ancora una volta di Comunicazione si parla), giochino un ruolo diverso. Il 17 settembre la Federal Reserve ha perso un’opportunità enorme di procedere alla normalizzazione della politica monetaria. Si sarebbe parlato di un rialzo minimo, si sarebbero allora potuti usare toni più attendisti sul percorso futuro e, probabilmente, il mercato era già preparato ad un simile scenario (durante tutta la settimana abbiamo riscontrato forti vendite sulla curva governativa americana che aveva portato i rendimenti in linea con un possibile rialzo).

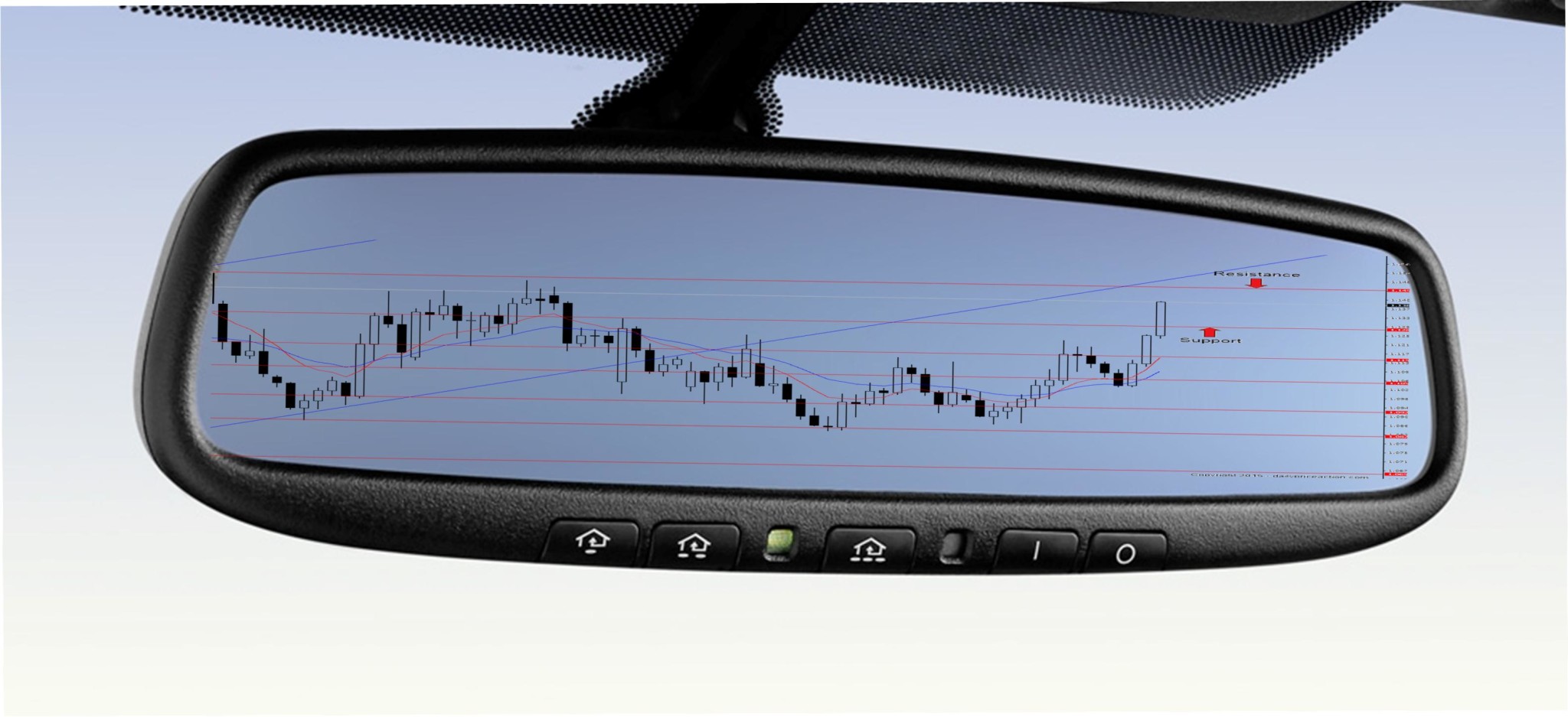

Pertanto dopo il FOMC, gli investitori sono nuovamente corsi a comprare Treasury ritenendo il rendimento offerto dal trentennale americano una ghiotta opportunità di investimento (in area 3%). Dopo un momentaneo effetto di sbronza, che ha visto l’azionario festeggiare (i futures sull’S&P erano su dell’1%) sulla notizia di mantenere inalterato il tasso, è arrivata giustamente la doccia fredda. Ancora una volta il mondo equity ha mal interpretato la notizia (per quasi 40 minuti per dire la verità) salvo poi comprendere che dietro la decisione della FED forse si nascondono timori reali. Come al solito continueremo ad osservare bene i dettagli dal nostro specchietto retrovisore, provando insieme a comprendere meglio quello ci aspetta.