Christian Zorico (162)

Il lettore attento dovrebbe già conoscermi e sapere bene quanto io sia distante da schemi senza una base logica. Cercherò infatti di raccontarvi il vecchio adagio “selling in may and go away” dandone una mia lettura. Verranno riportati i risultati di uno studio, che in realtà sembrano confermarne una certa valenza, ma sarà soprattutto la fine dell’articolo a fornire una interpretazione diversa.

Il lettore attento dovrebbe già conoscermi e sapere bene quanto io sia distante da schemi senza una base logica. Cercherò infatti di raccontarvi il vecchio adagio “selling in may and go away” dandone una mia lettura. Verranno riportati i risultati di uno studio, che in realtà sembrano confermarne una certa valenza, ma sarà soprattutto la fine dell’articolo a fornire una interpretazione diversa.

Quindi veniamo al paper scritto nel 2012 da Michael Fuerst, professore associato all’Università di Miami, insieme con i professori Sandro Andrade e Vidhi Chhaochharia. Gli autori dimostrano che in media i rendimenti azionari sono circa il 10 per cento più alti nei periodi semestrali da novembre ad aprile, rispetto ai periodi semestrali da maggio ad ottobre. Viene anche argomentata una dominanza di risultati per i diversi mercati finanziari. In sostanza, è stato eseguito un test sugli effetti del “selling in may and go away” studiato da Bouman e Jacobsen (American Economic Review, 2002) su un campione più ampio. L’idea è di ridurre l’esposizione azionaria a partire da maggio per poi aumentarla a partire da novembre. Gli studiosi hanno dimostrato che questa strategia di market timing sia redditizia e statisticamente significativa; analizzati ben 37 mercati su un periodo di 14 anni. Sappiamo tutti che abbiamo bisogno di almeno 60 osservazioni per asserire che i risultati statistici possano godere di una certa robustezza e di fatto, mettendo in comune i dati, gli autori sono stati in grado di mostrarne una significatività statistica. Cosa hanno riscontrato? Il rendimento medio da novembre ad aprile per 37 mercati è stato pari al 10,69% rispetto al solo 0,95% ottenuto mediamente nel semestre maggio-ottobre su un arco temporale che va dal 1998 al 2012.

Naturalmente quanto appena descritto può comunque considerarsi un “incidente” statistico. In effetti, l’anno scorso avrebbe funzionato, ma gli investitori più scettici definiscono questa strategia ridicola, caratterizzata dallo stesso potere predittivo di visionari che legano il comportamento del mercato azionario alle previsioni astrologiche.

Vorrei focalizzare l’attenzione su alcuni dettagli che possono fare la differenza. In generale, l’investitore che riduce la quantità di denaro investita in azioni finisce per parcheggiare la liquidità generata in Treasury o in strumenti monetari. Tuttavia, dovremmo ricordare a noi stessi, ancora una volta, che nel contesto attuale, con rendimenti ai minimi, se non negativi, per un investitore europeo o giapponese il nostro approccio è sempre più sfacciato, sempre più amante del rischio. Siamo costantemente attratti dalla redditività di asset rischiosi (azioni e High Yield) e attratti sempre più da scadenze lunghe.

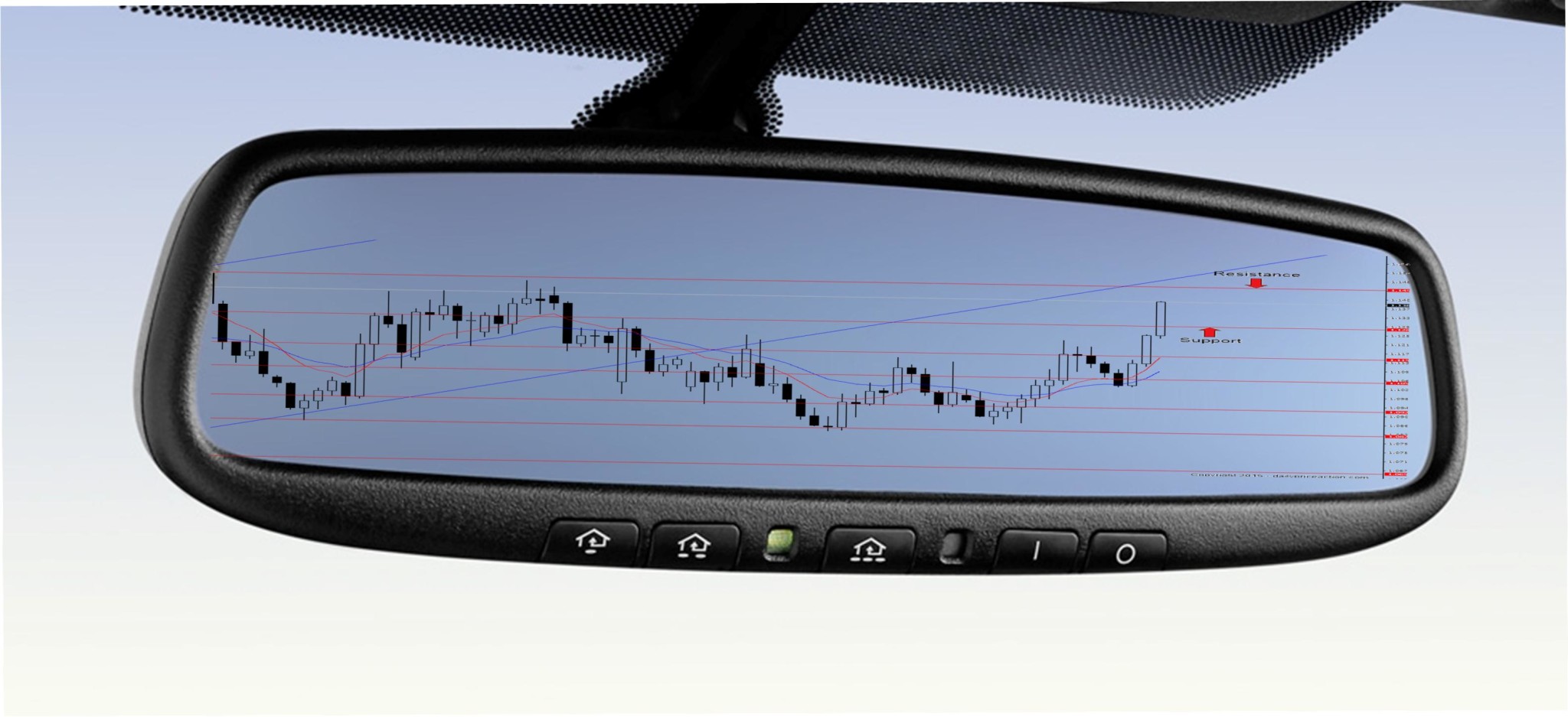

Era proprio qui che volevo arrivare. Credo che “vendere a maggio e andare via” potrebbe trasformarsi in un buon consiglio e non essere considerato un semplice aneddoto superstizioso. In qualità di investitore starei molto attento ai rendimenti nominali. Credo che rivalutare i rischi sottostanti sia un buon esercizio oltre che un valido consiglio. Sarei più portato a considerare questa “piccola” variazione: <<sell “BONDS” in May and go away>>. A mio avviso è emblematica la giornata di Venerdì 29 aprile che si è dipanata all’insegna di un chiaro mood di rischio-off, eppure il Treasury non ha reagito come un bene di rifugio. Un dollaro più debole, i prezzi delle materie prime più forti e un timore combinato di un aumento dell’inflazione e di un possibile rialzo della FED, sono tutti fattori che insieme hanno condizionato l’andamento del Treasury. Pertanto, qualora si decidesse di ridurre l’esposizione azionaria, vi prego caldamente di considerare anche di tagliare l’esposizione verso i titoli di Stato. Non importa se abbiate fiducia in Kuroda o Draghi, state pur certi che questi rendimenti non vi assicurano minimamente anche solo da un livello basso di inflazione.

Era proprio qui che volevo arrivare. Credo che “vendere a maggio e andare via” potrebbe trasformarsi in un buon consiglio e non essere considerato un semplice aneddoto superstizioso. In qualità di investitore starei molto attento ai rendimenti nominali. Credo che rivalutare i rischi sottostanti sia un buon esercizio oltre che un valido consiglio. Sarei più portato a considerare questa “piccola” variazione: <<sell “BONDS” in May and go away>>. A mio avviso è emblematica la giornata di Venerdì 29 aprile che si è dipanata all’insegna di un chiaro mood di rischio-off, eppure il Treasury non ha reagito come un bene di rifugio. Un dollaro più debole, i prezzi delle materie prime più forti e un timore combinato di un aumento dell’inflazione e di un possibile rialzo della FED, sono tutti fattori che insieme hanno condizionato l’andamento del Treasury. Pertanto, qualora si decidesse di ridurre l’esposizione azionaria, vi prego caldamente di considerare anche di tagliare l’esposizione verso i titoli di Stato. Non importa se abbiate fiducia in Kuroda o Draghi, state pur certi che questi rendimenti non vi assicurano minimamente anche solo da un livello basso di inflazione.