Christian Zorico (162)

Poco meno di una settimana e prenderà il via il Federal Open Market Commmittee (FOMC); il 17 settembre è attesa la “fumata bianca” sul primo rialzo dei tassi di interesse dopo 7 anni di politica monetaria espansiva. L’attenzione sembra spasmodica e la forte incertezza si è ripercossa anche questa settimana su tutte le classi di investimento; una settimana caratterizzata anche da diverse aste di collocamento di titoli di stato (Germania, US e Italia) su scadenze molto lunghe (fino a 30 anni). Ovviamente in un mercato molto sottile per volumi di transazione, l’emissione di nuovi titoli di stato ha condizionato non poco l’andamento dei prezzi dei governativi. Si è potuto riscontrare comunque ancora una certa “fame” di titoli considerati sicuri; buona anche la richiesta di titoli italiani, segnale che la credibilità riposta nel Quantitative Easing europeo gode di buona e rinnovata salute. E allora cerchiamo di capire cosa ha tenuto i mercati finanziari ancora in territorio impervio in questa prima settimana di settembre, dopo un mese di agosto, che si può definire quanto meno al cardiopalma.

Poco meno di una settimana e prenderà il via il Federal Open Market Commmittee (FOMC); il 17 settembre è attesa la “fumata bianca” sul primo rialzo dei tassi di interesse dopo 7 anni di politica monetaria espansiva. L’attenzione sembra spasmodica e la forte incertezza si è ripercossa anche questa settimana su tutte le classi di investimento; una settimana caratterizzata anche da diverse aste di collocamento di titoli di stato (Germania, US e Italia) su scadenze molto lunghe (fino a 30 anni). Ovviamente in un mercato molto sottile per volumi di transazione, l’emissione di nuovi titoli di stato ha condizionato non poco l’andamento dei prezzi dei governativi. Si è potuto riscontrare comunque ancora una certa “fame” di titoli considerati sicuri; buona anche la richiesta di titoli italiani, segnale che la credibilità riposta nel Quantitative Easing europeo gode di buona e rinnovata salute. E allora cerchiamo di capire cosa ha tenuto i mercati finanziari ancora in territorio impervio in questa prima settimana di settembre, dopo un mese di agosto, che si può definire quanto meno al cardiopalma.

Il mensile su cui scrivo si occupa di comunicazione nelle varie forme, attraversando trasversalmente i diversi ambiti del mondo sociale in cui viviamo. E l’economia (e la finanza) è ovviamente parte integrante e insieme direttiva della vita di tutti noi.

Vorrei portare l’attenzione su una variabile economica che in questo caso meglio di altre ci permette di comprendere il legame tra comunicazione e portata di un evento. Mi riferisco all’euro-dollaro che da venerdì scorso si è apprezzato di circa due figure chiudendo a 1.1338 in forte contrasto con quanto razionalmente ci si potesse aspettare. Di fronte ad un super Mario che ha impeccabilmente manifestato la volontà di proseguire nel piano di acquisti da parte della BCE, la FED appare intrappolata non solo sull’opportunità di rialzare il tasso di riferimento, ma piuttosto vittima di una cattiva comunicazione che in certi casi è anche sfociata in confusione.

Il biglietto verde ha pertanto sospeso di apprezzarsi nei confronti dell’euro. E il mercato, che cercherebbe delle rassicurazioni, sembra non trovarle. Di fatto, gli investitori hanno reagito rifugiandosi nei bond governativi europei: abbiamo osservato una volatilità dell’azionario ancora elevata e la curva governativa americana che si muoveva ambiguamente. Così i dati in settimana hanno lasciato spazio sia alle colombe che ai falchi, i motivi per sostenere che il primo rialzo possa avvenire già a partire da settembre. Tuttavia, con le aspettative di inflazione basse (livelli simili alla crisi del 2008), con i timori di un rallentamento in Cina, un’Europa che ha appena attraversato la crisi Greca e pur non avendo una sfera di cristallo, possiamo aspettarci una normalizzazione della politica monetaria statunitense davvero cauta. Non può pertanto preoccupare il mercato un rialzo di 25 bps, dopo un così lungo periodo di torpore. Non può e non dovrebbe intimorire un rialzo che al più è definibile salutare perché in grado di lasciare spazio di intervento in futuro per far fronte ad altre crisi (prezzo delle materie prime, recessione, shocks esterni).

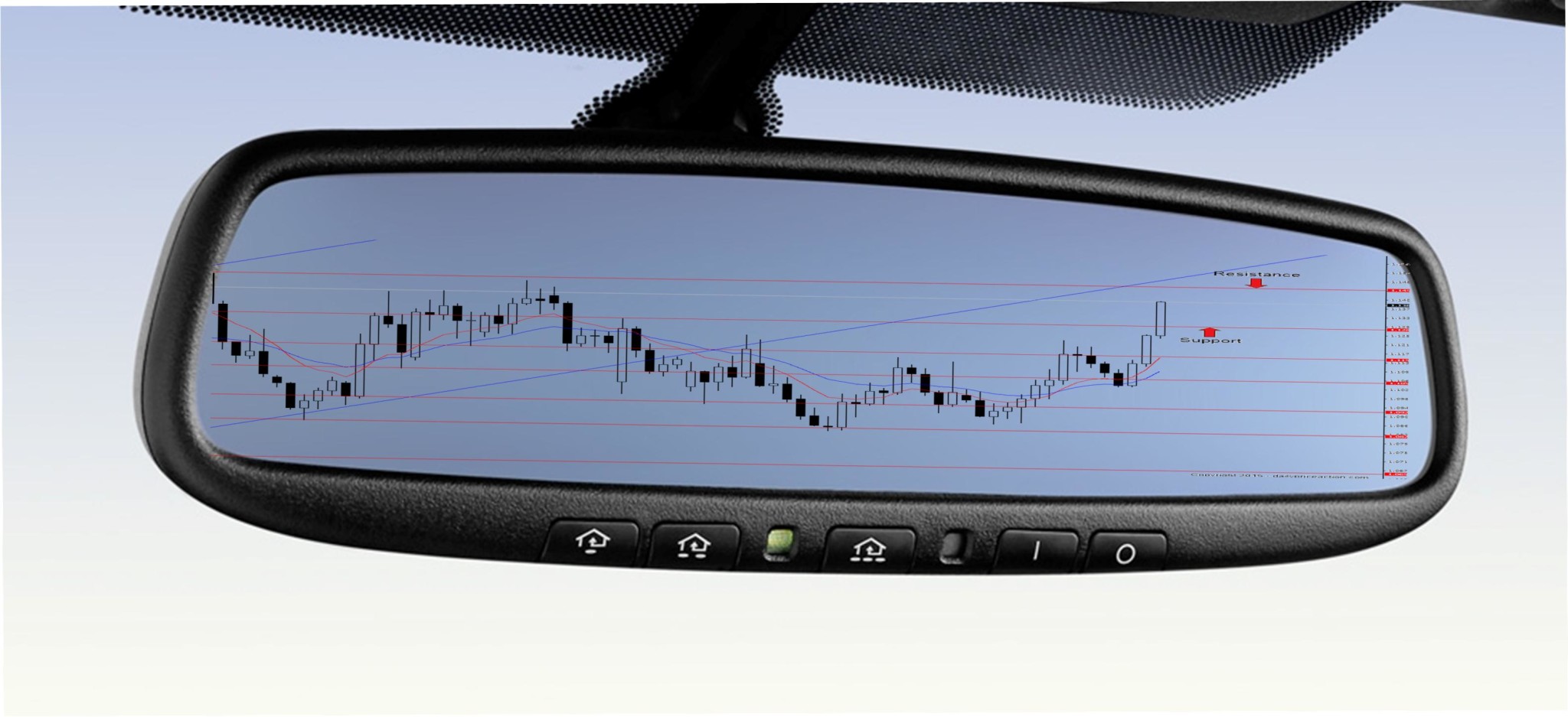

Quello che lascia impreparati gli operatori di mercato è la mancanza di una chiara forma comunicativa in grado di far luce sull’atteggiamento futuro della Federal Riserve. Per contro, tutta questa attesa potrebbe evaporare tra una settimana. Stiamo a vedere se la volatilità vissuta in questi giorni sia stata preparatrice e, in un certo senso, abbia fatto posizionare il mercato per il “peggio”. Appuntamento a settimana prossima, occhi aperti dinanzi a noi ma sempre con la coda dell’occhio rivolto allo specchietto retrovisore.