Christian Zorico (162)

Questa settimana finanziaria è stata caratterizzata dai risultati delle singole aziende, soprattutto perché siamo entrati nel vivo delle trimestrali in US, e ancora da un fitto tessuto di dati macroecomici.

Questa settimana finanziaria è stata caratterizzata dai risultati delle singole aziende, soprattutto perché siamo entrati nel vivo delle trimestrali in US, e ancora da un fitto tessuto di dati macroecomici.

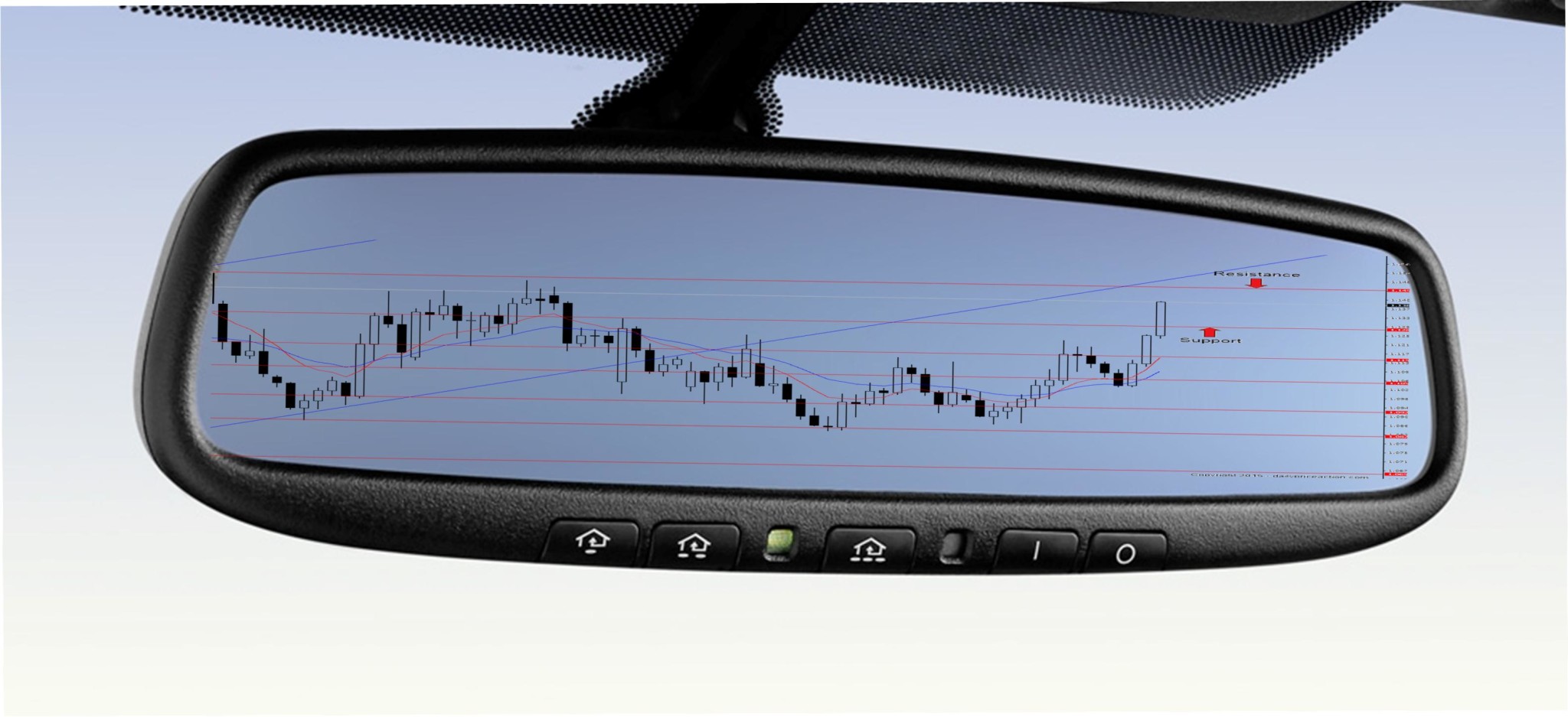

Il tentativo di inquadrare la situazione attuale in una sola immagine, quella riflessa nel «nostro spechietto retrovisore», risulta molto arduo proprio perché al momento il mercato sembra non avere un chiaro riferimento.

Per questo motivo vorrei prendere tra tutte la storia di Wal-Mart. La comunicazione di rivedere al ribasso gli utili futuri, tagliati dal 6% al 12% per l’anno fiscale che termina a gennaio 2017, rispetto alle stime degli analisti che addirittura speravano in una crescita del 4% in media per lo stesso periodo, ha portato le quotazioni del titolo giù’ 10% nella sola giornata di mercoledì. Da inizio anno il gigante delle vendite al dettaglio ha perso ben il 30% della propria capitalizzazione di borsa, una correzione uguale, in termini percentuali, a quanto avvenuto durante la Grande Recessione.

Eppure lo stato dell’economia americana appare in salute se osserviamo, tra tutti, un dato che ne sintetizza la capacità di spesa dei consumatori: il tasso di disoccupazione è sceso al 5.1%. Pertanto i motivi di una perdita di profittabilità così forte sono da ricercare altrove. Esattamente in una più’ agguerrita concorrenza del settore, per via di rivenditori on-line e quindi costi tecnologici in aumento, nella volontà di competere con prezzi più bassi anche nei confronti di rivenditori al dettaglio specializzati e, infine, nel crescente aumento del costo della forza lavoro. E allora rileggiamo assieme l’ultimo dato dell’inflazione americana comunicato giovedì. A settembre la core inflation – year on year – (che non tiene conto del prezzo del comparto cibo ed energia) sale a 1.9% rispetto al precedente 1.8%. Certamente i prezzi legati al settore della sanità e il costo delle case continuano a sostenere la crescita dell’inflazione, ma non è da escludere a questo punto che un minimo di inflazione da salari potrebbe sostenere il trend in atto anche in futuro.

In questo viaggio con la nostra automobile, intrapreso partendo dall’analisi delle linee guida per il futuro del gruppo Wal-Mart e, sempre guardando nel nostro specchietto lasciandoci alle spalle il dato sull’inflazione in America, siamo giunti a venerdì per osservare il dato sull’inflazione in Europa. L’inflazione core, che riflette indirettamente l’effetto negativo del prezzo del petrolio come per esempio sui costi legati al trasporto, è stata confermata allo 0.9%, in linea con la precedente stima e soprattutto uguale al dato di agosto. Anche l’headline inflation (una misura più esaustiva perché include il prezzo delle materie prime legate al cibo e all’energia), pur in flessione a -0.1% sull’anno rispetto all’anno precedente, rispetto al dato di agosto fermo allo 0.1%, va letto alla luce della forte correzione dell’OIL negli scorsi mesi. Infatti, dallo spaccato del dato, si vede benissimo come l’inflazione derivante dal settore dei servizi (una misura indicatrice della pressione domestica al rialzo dei prezzi) sia rimasta immutata rispetto al dato di agosto. Sebbene infatti rivista al ribasso rispetto alla precedente stima (1.3%), l’inflazione generata dai servizi a settembre si è attestata all’1.2%.

Quanto appena descritto ha fatto riapprezzare il dollaro in chiusura di settimana, dopo essersi avvicinato alla soglia di 1.15, riflettendosi in un leggero aumento della probabilità di un rialzo dei tassi per la fine del 2015. Tuttavia la confusione regna sovrana, dimostrata dal fatto che il rendimento sul decennale americano ha chiuso la settimana a 2.03% dopo esser sceso sotto la soglia del 2%. È evidente come le aspettative sull’inflazione futura e la paura di deflazione stiano ancora condizionando una normalizzazione dei rendimenti della curva americana. Il decennale tedesco invece in area 0.55 si aggrappa ancora a super Mario. Per giovedì prossimo restano infatti molto alte le aspettative che il governatore della BCE possa usare toni accomodanti su un possibile innalzamento del QE. Ovviamente sarà un tema che affronteremo nel prossimo numero, ma sin da ora sarei portato a moderare gli entusiasmi e riconsiderare le aspettative sulla base di quanto descritto sopra. Come sempre affacciamoci a questa nuova settimana con un bagaglio di informazioni che ci consenta di leggere i prossimi eventi con un atteggiamento più obiettivo possibile.

Quanto appena descritto ha fatto riapprezzare il dollaro in chiusura di settimana, dopo essersi avvicinato alla soglia di 1.15, riflettendosi in un leggero aumento della probabilità di un rialzo dei tassi per la fine del 2015. Tuttavia la confusione regna sovrana, dimostrata dal fatto che il rendimento sul decennale americano ha chiuso la settimana a 2.03% dopo esser sceso sotto la soglia del 2%. È evidente come le aspettative sull’inflazione futura e la paura di deflazione stiano ancora condizionando una normalizzazione dei rendimenti della curva americana. Il decennale tedesco invece in area 0.55 si aggrappa ancora a super Mario. Per giovedì prossimo restano infatti molto alte le aspettative che il governatore della BCE possa usare toni accomodanti su un possibile innalzamento del QE. Ovviamente sarà un tema che affronteremo nel prossimo numero, ma sin da ora sarei portato a moderare gli entusiasmi e riconsiderare le aspettative sulla base di quanto descritto sopra. Come sempre affacciamoci a questa nuova settimana con un bagaglio di informazioni che ci consenta di leggere i prossimi eventi con un atteggiamento più obiettivo possibile.