Christian Zorico (162)

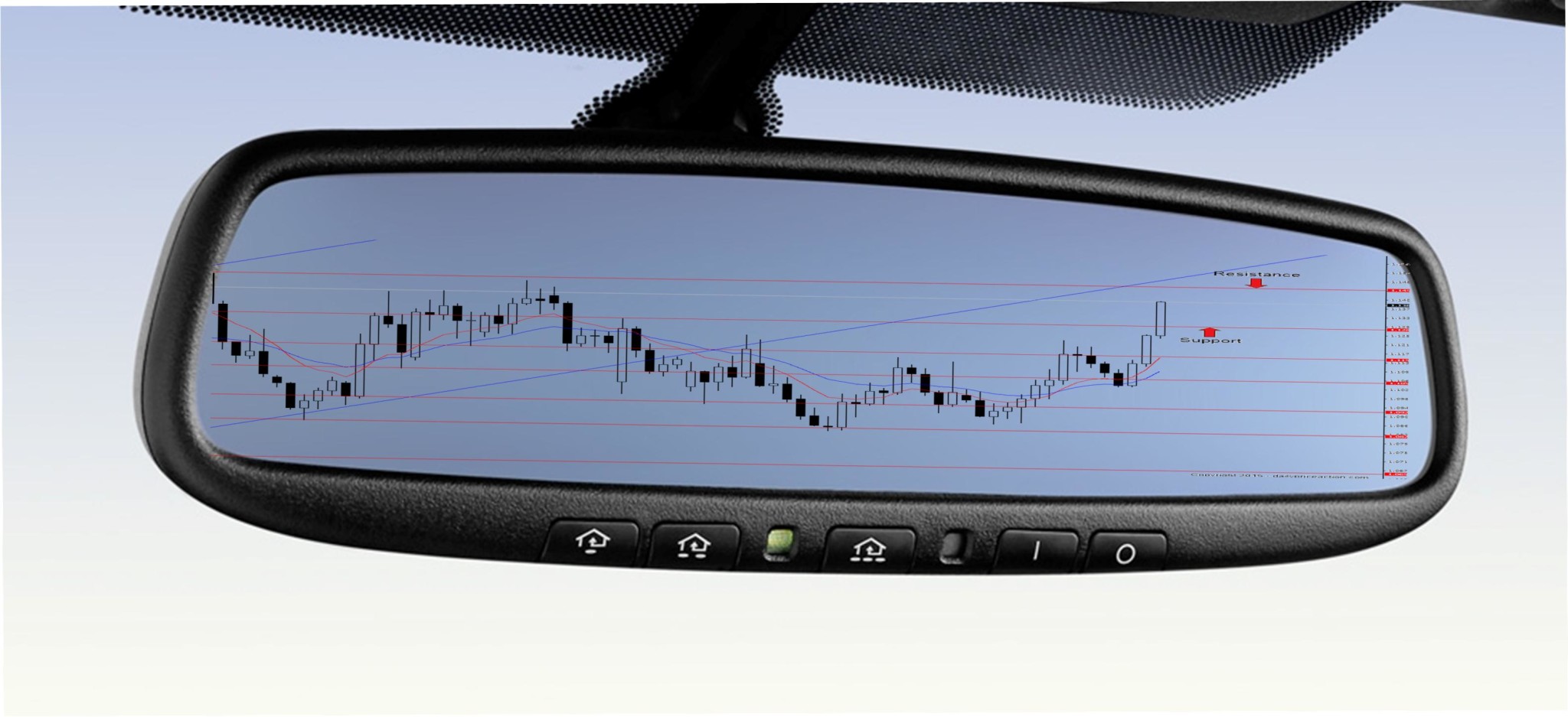

L’ultimo appuntamento mensile del “Rear View Mirror” si concludeva suggerendo ai lettori di destinare una quota più alta del solito al cash nei propri portafogli. Considerare gli strumenti monetari una valida opzione di investimento, è stato uno dei migliori consigli che si potevano offrire: sicuramente non è il più economico dal momento in cui viviamo in un contesto caratterizzato da rendimenti negativi, ma almeno ci ha permesso di risparmiare qualche soldo. Abbiamo infatti limitato le nostre perdite annacquando una delle peggiori correzioni del mercato azionario vissute dopo la crisi finanziaria del 2008.

L’ultimo appuntamento mensile del “Rear View Mirror” si concludeva suggerendo ai lettori di destinare una quota più alta del solito al cash nei propri portafogli. Considerare gli strumenti monetari una valida opzione di investimento, è stato uno dei migliori consigli che si potevano offrire: sicuramente non è il più economico dal momento in cui viviamo in un contesto caratterizzato da rendimenti negativi, ma almeno ci ha permesso di risparmiare qualche soldo. Abbiamo infatti limitato le nostre perdite annacquando una delle peggiori correzioni del mercato azionario vissute dopo la crisi finanziaria del 2008.

Per riassumere quanto accaduto osserviamo assieme i livelli raggiunti dalle diverse asset class: il prezzo per un barile di petrolio è sceso da 37 dollari all’inizio di gennaio ad un minimo, fino ad ora, di 26 dollari nel mese di febbraio; contestulamente il rendimento del 30 anni e del 10 anni del treasury americano sono scesi rispettivamente dal 2,95% e dal 2,2%, ai primi di gennaio fino ai minimi del 2,49%, e del 1,66% nel mese di febbraio. Tutti i principali mercati azionari sono entrati ufficialmente in quello che gli analisti definiscono un “bear market”: l’11 febbraio l’Euro Stoxx50 ha chiuso a 2680.35 punti, con una perdita di oltre il 30% dai suoi massimi nel 2015. L’indice MSCI World ha perso il 20% dal suo picco e solo i principali indici statunitensi hanno fatto eccezione, resistendo e non entrando in una correzione sintomatica di una crisi.

Il mese di marzo sarà decisivo per le banche centrali: il mercato si aspetta un ulteriore allentamento da parte della BCE (10 marzo) e BOJ (14 e 15 marzo). Per quanto riguarda la Federal Reserve (15 e 16) è ragionevole affermare che al meeting di marzo non verrà effettuato nessun rialzo.

Occhi puntati al futuro quindi con Giugno che potrebbe avere ancora qualche minima probabilità per un rialzo. Intanto l’ultimo rapporto sulla situazione del lavoro, pubblicato venerdì 4 marzo, ha mostrato la creazione di ben 242.000 posti di lavoro nel mese di febbraio, con una revisione al rialzo (+30.000 posti di lavoro) nel mese di gennaio. L’ex presidente della Federal Reserve di Philadelphia, Charles Plosser, ha sottolineato dopo il rapporto che per quanto regni incertezza sui tempi, è verosimile aspettarsi un rialzo di 50bps al prossimo rialzo. Un simile scenario è in linea con una stabilizzazione delle attività rischiose, una minore volatilità e il rimbalzo già in atto del prezzo del petrolio, tornato nuovamente sopra i 36 dollari al barile.

Sinceramente non riusciamo ad esssere completamente ottimisti, ma allo stesso tempo non possiamo spingerci in eventuali riflessioni senza il supporto della logica; essere miopi in questo contesto, con l’idea di gettare le basi per una asset allocation nel medio termine, è un lusso che non possiamo permetterci. L’obiettivo principale resta sempre quello di preservare il nostro capitale e, un’eventuale inflazione non prevista potrebbe erodere parte dei nostri risparmi. Nei precedenti appuntamenti abbiamo suggerito di montare un trade che andasse “lungo” volatilità per contrastare una possibile correzione del mercato azionario. Abbiamo altresi incrementato la disponibilità di liquidità affinchè si potessero anche cogliere eventuali opportunità di investimento.

Ora probabilmente è il momento di proteggerci dall’inflazione. Il movimento dell’inflazione attesa, tra 5 anni per i prossimi 5 anni, è stato già forte e coerente con lo scenario descritto nelle righe precedenti: il tasso si è portato dai minimi dell’1,42% (11 febbraio) in area 1,70% verso la fine della settimana scorsa.

Ora probabilmente è il momento di proteggerci dall’inflazione. Il movimento dell’inflazione attesa, tra 5 anni per i prossimi 5 anni, è stato già forte e coerente con lo scenario descritto nelle righe precedenti: il tasso si è portato dai minimi dell’1,42% (11 febbraio) in area 1,70% verso la fine della settimana scorsa.

Inoltre mentre scrivo questo “Specchietto Retrovisore” la BIS (Bank for International Settlements) ha pubblicato il suo report trimestrale; Claudio Borio, capo del dipartimento monetario ed economico della BIS, avverte chiaramente circa il rischio che le banche centrali detengono sempre meno munizioni per far fronte ad una crescita globale che comunque resta languida. Un contesto in cui i tassi di interesse di molte aree sviluppate restano costantemente in territorio negativo, e l’ammontare del debito pubblico è cresciuto negli ultimi anni con oneri a volte insostenibili per alcuni paesi emergenti, sembra essere il terreno fertile per una “tempesta”.

Credo fermamente che ora il mercato stia testando la credibilità delle banche centrali. Il rischio è che gli operatori di mercato potrebbero reagire male e forse in contraddizione rispetto alle aspettative nutrite nei confronti dei policymaker. Il tema principale è capire se le politiche monetarie e le banche centrali continueranno ad assumere il ruolo di cura e non essere il problema dello stato attuale dell’economia. Resta evidente di quanto importante diventi il market timing; a tal proposito il suggerimento più opportuno è quello di attendere l’esito della BCE e della BOJ per poi entrare con convinzione su eventuali opportunità di investimento. Per esempio lo spread sull’inflazione potrebbe ridursi qualora la BCE prima, e la BOJ poi, abbassassero ulteriormente il livello dei rendimenti nominali offerti al mercato. Il migliore attegiamento anche per noi investitori resta quello intrapreso dalla FED: modalità di attesa e poi susseguente azione.