Venerdì scorso, il 3 giugno, l’Ufficio Statistica del Lavoro ha riportato che i Non Farm Payroll sono aumentati di solo 38.000 unità nel mese di maggio, ben al di sotto delle aspettative che ne prevedevano 160.000. Ci eravamo lasciati aspettando con ansia il discorso in programma a Philadelphia da parte della Yellen, previsto appunto per lunedì 6 Giugno. Per la cronaca, è stato l’ultimo discorso pubblico prima della prossima riunione della Fed prevista per il 14/15 giugno. Il presidente della Fed, Janet Yellen ha ribadito ancora una volta che la politica monetaria della FED risulta ancora appropriata. Chiaro il messaggio, almeno negli intenti, rivolto al mercato: “I continue to believe that it will be appropriate to gradually reduce the degree of monetary policy accommodation, provided that labor market conditions strengthen further and inflation continues to make progress toward our 2 percent objective.” Si è soffermata sui fattori che fotografano uno stato dell’economia statunitense sostanzialmente positivo e ancora di sostegno.

Venerdì scorso, il 3 giugno, l’Ufficio Statistica del Lavoro ha riportato che i Non Farm Payroll sono aumentati di solo 38.000 unità nel mese di maggio, ben al di sotto delle aspettative che ne prevedevano 160.000. Ci eravamo lasciati aspettando con ansia il discorso in programma a Philadelphia da parte della Yellen, previsto appunto per lunedì 6 Giugno. Per la cronaca, è stato l’ultimo discorso pubblico prima della prossima riunione della Fed prevista per il 14/15 giugno. Il presidente della Fed, Janet Yellen ha ribadito ancora una volta che la politica monetaria della FED risulta ancora appropriata. Chiaro il messaggio, almeno negli intenti, rivolto al mercato: “I continue to believe that it will be appropriate to gradually reduce the degree of monetary policy accommodation, provided that labor market conditions strengthen further and inflation continues to make progress toward our 2 percent objective.” Si è soffermata sui fattori che fotografano uno stato dell’economia statunitense sostanzialmente positivo e ancora di sostegno.

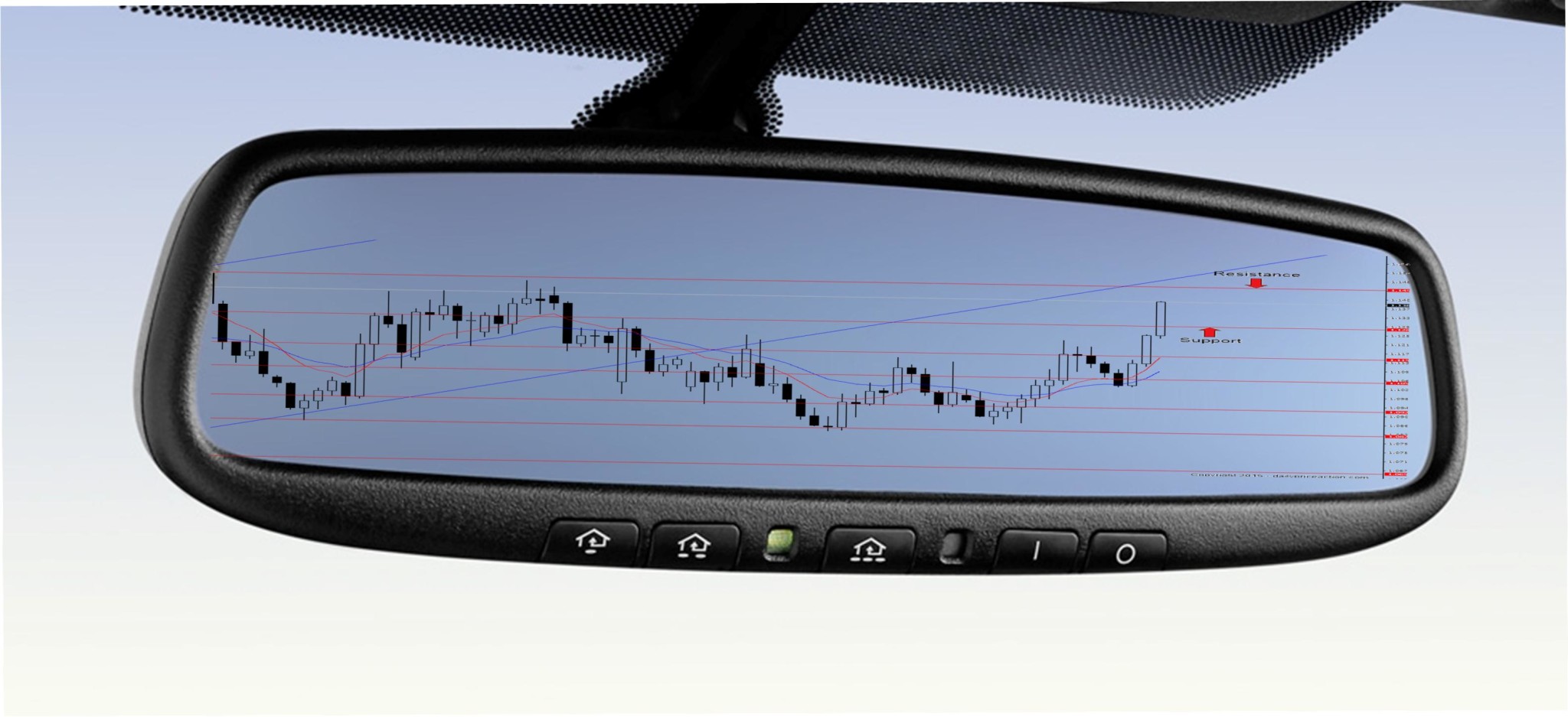

Tuttavia, ha anche riconosciuto la persistenza di alcune incertezze: il referendum che deciderà sulla Brexit, le “solite” preoccupazioni per la Cina e l’accento posto sul grado di resilienza della domanda interna. Ha però voluto ribadire che un dato negativo come quello di maggio sul mondo del lavoro, va letto come singolo dato e non si possono attribuire significati più estesi per decifrare lo stato di salute dell’economia. Come a dire che una “rondine non fa primavera” e proprio su questo punto ne avevamo dato una nostra interpretazione nello “Specchietto Retrovisore” della settimana passata.

Se osserviamo la reazione dei mercati, è evidente che le preoccupazioni della Yellen abbiano pesato maggiormente o forse è meglio asserire che gli investitori non hanno trovato alcuna hawkishness nel suo discorso. Se cerchiamo di tradurre in numeri, da lunedì le probabilità per un aumento dei tassi a giugno sono scese ad 1 su 50 rispetto ad 1 su 3 di soli 15 giorni fa. I Fed Funds Futures mostrano una probabilità del 25 per cento per un aumento dei tassi alla riunione di luglio, ben al di sotto del 55 per cento prima del rapporto sul lavoro.

Venerdì scorso, il rendimento a 10 anni del Treausury americano ha raggiunto un minimo di 1.627% e ha chiuso a 1.644%. L’intera curva dei rendimenti americani si è appiattita. Identico comportamento hanno mostrato le altre curve dei titoli di Stato. Il 10 anni tedesco ha toccato il suo minimo storico di 0.010%, chiudendo la settimana a 0.021%. Credo sia il momento giusto per riflettere sul fatto che quando abbiamo raggiunto il precedente livello di minimo, 0.07%, nel mese di aprile 2015, il tasso di deposito fissato dalla BCE era -0.20%. Ora Mario Draghi ha abbassato l’asticella a -0.40%, nel tentativo ambizioso di incoraggiare le banche a concedere prestiti a imprese e consumatori. L’obiettivo principale resta sempre quello di evitare che le istituzioni finanziarie parcheggino il loro denaro presso la banca centrale. Ma il messaggio di fondo è che, potenzialmente, possiamo vedere un rendimento negativo anche per il decennale tedesco.

Venerdì scorso, il rendimento a 10 anni del Treausury americano ha raggiunto un minimo di 1.627% e ha chiuso a 1.644%. L’intera curva dei rendimenti americani si è appiattita. Identico comportamento hanno mostrato le altre curve dei titoli di Stato. Il 10 anni tedesco ha toccato il suo minimo storico di 0.010%, chiudendo la settimana a 0.021%. Credo sia il momento giusto per riflettere sul fatto che quando abbiamo raggiunto il precedente livello di minimo, 0.07%, nel mese di aprile 2015, il tasso di deposito fissato dalla BCE era -0.20%. Ora Mario Draghi ha abbassato l’asticella a -0.40%, nel tentativo ambizioso di incoraggiare le banche a concedere prestiti a imprese e consumatori. L’obiettivo principale resta sempre quello di evitare che le istituzioni finanziarie parcheggino il loro denaro presso la banca centrale. Ma il messaggio di fondo è che, potenzialmente, possiamo vedere un rendimento negativo anche per il decennale tedesco.

Siamo ancora dell’avviso che i prezzi delle obbligazioni tedesche non abbiano alcun senso razionale. Il rendimento medio del debito totale tedesco è già negativo. In pratica la Germania si finanzia ed è pagata per ricevere denaro. Inoltre, in termini reali, a meno che non si creda in una forte deflazione per i prossimi 10 anni e non sia abbia l’annulamento dei costi applicati dalle banche per le transazioni, stiamo già parlando di una perdita certa per un potenziale compratore. Gli investitori sono avidamente alla ricerca di rendimento. Contribuiscono ad appiattire le curve governative nel disperato tentativo di ricercare yield leggermente superiore allo zero. Continuano ad acquistare sperando di poter vendere a qualcun altro ad un prezzo superiore. E nei fatti le singole banche e la BCE sono disposte a comprare aggiungendo sempre più un premio per questi asset. Ma è chiaro che stiamo per raggiungere un punto di non ritorno. Dietro questa descrizione anche l’investitore meno scaltro si rende conto che siamo dinanzi alla fotografia di una perfetta bolla.

Vorrei concludere questo appuntamento con lo “Specchietto Retrovisore” facendo cinguettare ancora una volta il tweet del “Signore dei Bond” Bill Gross. Il 9 giugno esclamava cosi:” Global yields lowest in 500 years of recorded history. $10 trillion of neg. rate bonds. This is a supernova that will explode one day”. Naturalmente ancora una volta è fondamentale il timing di azione. Vendere allo scoperto il Bund, anche a questi livelli, potrebbe essere molto doloroso. Ma non dobbiamo dimenticare che Mario Draghi, così come ha fatto Kuroda, sta solo solo comprando tempo. Sta offrendo ai singoli Paesi la possibilità di attuare le opportune politiche fiscali. Un contesto prolungato caratterizzato da rendimenti negativi minerà la redditività delle banche e compagnie di assicurazione. Non parliamo soltanto di redditività, ma dei minimi requisiti per mantenere una sana gestione del credito e delle polizze assicurative. Da qualche parte, il meccanismo del QE potrebbe rompersi. Quello che suggerisco è di osservare come la situazione si evolve. Aspettare un segnale di reverse del trend in atto prima di agire, ma al tempo stesso essere pronti a saltare sul treno. Questi rendimenti non sono sostenibili nel lungo termine.